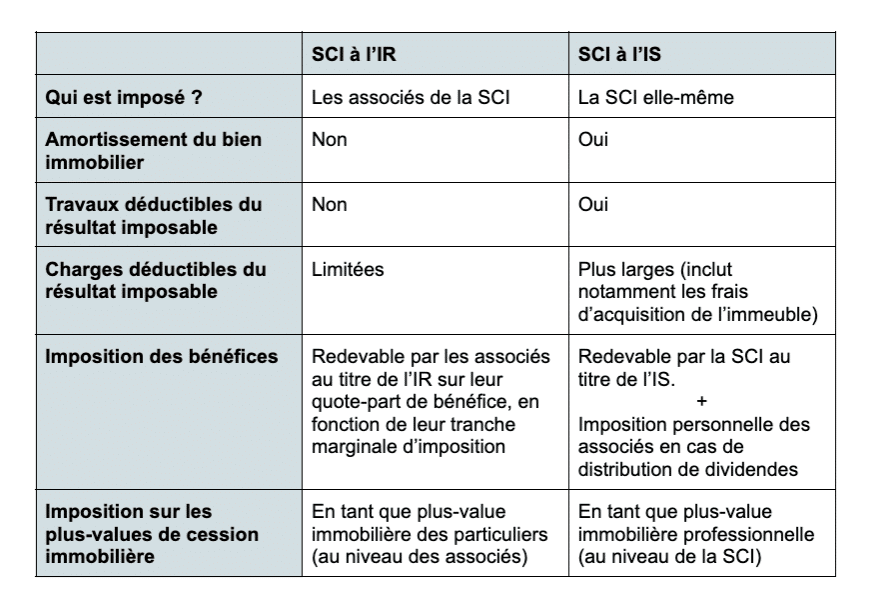

Une société civile immobilière est un montage patrimonial permettant de bénéficier de certains avantages fiscaux. Dans le cadre de ce type de structure, les revenus et profits immobiliers sont imposables à l’impôt sur les sociétés (IS) que ce soit les plus-values ou les loyers. Dans la cadre d’une SCI à l’IR les revenus sont soumis à l’impôt sur le revenu.

Ce guide a pour but de vous informer sur les différentes formes d’imposition des plus-values immobilières dans une SCI.

Sommaire

- 1 Qu’est-ce qu’une plus-value immobilière ?

- 2 Comment est imposée la plus-value immobilière ?

- 3 Imposition des plus-values pour une SCI à l’IS

- 4 Imposition des plus-values pour une SCI à l’IR

- 5 Déductions possibles pour les plus-values immobilières

- 6 Prélèvements sociaux sur les plus-values immobilières

- 7 Imposition de la plus-value immobilière dans le cadre de la SCI

Qu’est-ce qu’une plus-value immobilière ?

Une plus-value immobilière est la différence entre le prix de vente d’un bien immobilier et son prix d’acquisition. Elle peut être réalisée soit par la revente du bien, soit par la cession des parts sociales. Pour calculer la plus-value, il est nécessaire de prendre en compte divers facteurs liés à l’amortissement ou à d’autres types de charges.

Comment est imposée la plus-value immobilière ?

Les règles applicables à l’imposition des plus-values immobilières dépendent essentiellement du statut juridique du propriétaire et du mode d’acquisition du bien immobilier. Lorsque le bien immobilier est détenu par une Société Civile Immobilière, les gains provenant de la revente ou de la cession des parts sociales sont considérés comme des revenus fonciers imposables à l’Impôt sur les Sociétés (IS).

Si le bien immobilier est acquis avec un prêt bancaire, celui-ci doit être remboursé avant que la plus-value ne soit imposée.

Imposition des plus-values pour une SCI à l’IS

Si la SCI est à l’IS, elle réalise des plus-values qualifiées de plus-values professionnelles et est soumise à la même fiscalité que pour les autres bénéfices générés par la société. Le choix d’être soumis à l’IS est une option, que les associés peuvent décider dès la création de la société ou plus tard pendant sa vie sociale. Cependant, une fois que la SCI a opté pour l’IS, elle ne peut pas revenir à l’Impôt sur le Revenu (IR).

Pour les SCI à l’IS, le montant de la plus-value est calculé en soustrayant la valeur nette comptable du bien vendu du prix de vente payé par l’acquéreur. La valeur nette comptable correspond à la valeur d’origine ainsi qu’aux amortissements. Les amortissements d’un bien en SCI réduisent sa valeur d’origine.

En ce qui concerne la cession de parts sociales, les plus-values réalisées sont associées au régime des valeurs mobilières.

Imposition des plus-values pour une SCI à l’IR

Les plus-values réalisées en SCI à l’IR sont imposées sous la fiscalité des plus-values immobilières. Le prix de vente d’un bien doit être déterminé en prenant en compte les charges déduites par la SCI, telles que la commission de vente et les frais de certification.

Le prix d’acquisition est le prix réellement payé pour le bien ou les parts sociales, y compris les frais annexes et les travaux de construction, de reconstruction, d’agrandissement et d’amélioration sur des biens immeubles bâtis, sous réserve que ces travaux respectent certaines règles.

Si le bien est cédé plus de 5 ans après l’achat et qu’il n’y a pas de justificatifs, le cédant peut appliquer une majoration forfaitaire de 15% du prix d’acquisition.

Déductions possibles pour les plus-values immobilières

Il existe diverses déductions qui peuvent être appliquées pour réduire le montant imposable des plus-values immobilières. Ces déductions sont particulièrement avantageuses pour les investisseurs qui ont acheté le bien immobilier depuis moins de 15 ans et pour ceux qui l’ont amélioré. Les déductions suivantes sont applicables :

- Amortissement des immeubles ;

- Frais d’acquisition ;

- Intérêts d’emprunt et frais financiers ;

- Frais de notaire et de gestion ;

- Frais de publicité foncière ;

- Droits de mutation ;

- Taxes foncières et autres taxes ;

- Coûts liés aux travaux d’amélioration, etc.

Il est important de noter qu’en cas de cession des parts sociales, seuls les frais de notaire et de gestion sont déductibles.

Prélèvements sociaux sur les plus-values immobilières

Toutes les plus-values immobilières réalisées par une SCI sont assujetties aux prélèvements sociaux. Ceux-ci sont calculés au taux de 17,2 % pour les personnes physiques et 7,5 % pour les personnes morales.

Imposition de la plus-value immobilière dans le cadre de la SCI

La plus-value immobilière imposable dans le cadre d’une SCI est calculée en fonction du coût d’acquisition du bien, des frais d’amélioration et des déductions éventuelles. Il est important de noter que l’imposition de la plus-value dans le cadre d’une SCI est différente de celle applicable en cas de cession directe d’un bien immobilier (par exemple, lors d’une vente en l’état futur d’achèvement). Ainsi, le taux d’imposition est généralement plus faible si le bien est détenu par une SCI car certaines déductions et abattements peuvent être appliqués.

En conclusion, il est important de comprendre comment est imposée la plus-value immobilière dans le cadre d’une Société Civile Immobilière. Les règles d’imposition varient selon le statut juridique du propriétaire et le mode d’acquisition du bien immobilier. Il est possible de profiter de diverses déductions et abattements pour réduire le montant imposable de la plus-value et des prélèvements sociaux s’appliquent également.